售前客服二维码

文章均源于网络收集编辑侵删

提示:仅接受技术开发咨询!

套利是指投资者利用市场经济价格体系的不完善,通过买卖获取额外利润的行为。套利活动可以帮助金融市场有效运行,提高资产定价效率,增加市场流动性。

本文主要研究加密货币市场的套利机制。我们发现加密货币行业整体上还处于发展初期,由于整个交易市场缺乏完善的交易体系和监管措施,存在较大的套利空间。目前市场上存在多元化的套利机制。理论上几乎所有的套利都是可以实现的,但实际套利操作中可能会涉及到很多风险,以及套利过程中各种手续的磨损。套利机制将一直存在,并且在未来会更加丰富,这将有助于市场更有效地发展。

套利的原因

一般来说,套利空间一般出现在一些参与者数量较少的不成熟市场,投资者利用信息缺口进行套利行为以获取额外收益。在传统金融市场中,由于市场规模的发展和交易系统的完善,套利空间不断被压缩。

与其他市场相比,在金融市场上进行套利更快、更方便,这使得金融市场上的套利机会总是短期存在的。一旦发现套利空间,投资者就会迅速进行套利,使市场回到无套利的均衡状态。因此,市场中存在多少套利机会,套利机会存在多久,可以判断市场的机制有效性和市场化程度。

加密货币套利机制

加密货币行业整体处于发展初期,整个交易市场还缺乏完善的交易体系和监管措施,存在较大的套利空间。

从多个维度来看,加密货币套利机制主要分为以下几类:

跨货币套利

跨币种套利,又称三角套利,是指在一个交易所内,针对三种货币形成的两个交易对之间的套利行为。例如,在一个交易所,加密货币A有两个交易对:A/BTC和A/ETH。假设某一时刻A在A/BTC市场的价格大于A/ETH,A/BTC的价格为11元,A/ETH的价格为10元。具体套利步骤如下:

1.初始投资资本为价值100元的ETH,使用ETH在A/ETH交易市场以10元的价格购买加密货币A,获得总价值100元的A;

2.在A/BTC市场以11元卖出A,获得总价值110元的BTC;

3.用ETH代替110元的BTC,得到总价值110元,总利润10元的ETH。

在理想情况下,跨币种套利是可以无风险实现的,但在现实中,套利利润可能会因各种因素而降低。

1.首先,跨币种套利涉及三大交易,需要考虑汇兑费。如果套利资金总额较高,所涉及的交易资金手续费可能会大大降低套利利润。

2.跨币种套利要求交易所具有较高的流动性。如果套利资金多,流动性不足,订单不足会导致交易不及时匹配,错过最佳套利机会。如果采用市场价格表,可能会使套利标的资产价格大幅波动,降低整体收益。

3.可以跨货币套利的有限资产。交易所根据加密货币的市场价值和认可程度,选择网上交易对的数量。可以进行三角套利的多个交易对的资产一般都是主流的加密货币,三角套利不能应用于大部分假币。

当前套利

活期套利是指在隐币交易中,基于期货合约和现货之间的价差进行的套利。

一般来说,期货价格代表现货价格的未来趋势,期货合约价格会在期货到期日与现货价格趋同。但在交割时间之前,期货价格与现货价格之间可能存在基差(现货价格与期货价格之间的差额)。一旦基差大了,就会有套利的机会。

当前套利ma

远期套利是指当现货价格低于期货合约价格时,套利者可以卖出期货合约,买入相同数量的现货来建立套利头寸。当现货与期货的价差趋于相同时(不一定是期货合约到期日),期货合约将被平仓,相应的现货将被卖出获利。反向基差套利是相反的操作。当现货价格高于期货合约价格时,套利者可以买入期货合约,卖出相同数量的现货来建立套利头寸。当现货和期货价格趋于一致时,同时平仓获利。

虽然从理论和逻辑上来说,当前套利的实现相对简单,但实际操作中存在许多风险和不确定性。

1.首先,期货价格和现货价格的基差一直在变化。由于市场价格的波动,基差在某些时候可能会变大。这样,用户手中的期货和现货都会亏损,所以在当前套利中,开仓时机和市场的后续判断尤为关键。

2.现货套利涉及的期货合约存在空头风险。虽然现货套利中期货合约的杠杆率较低,但个别交易所的“大头针”还是会让用户合约爆炸。

所以总体来说,套利的技术门槛高,对市场走势的判断要求高,不适合新手用户参与。

套汇

外汇套利是指在一笔交易中低价买入加密货币,在另一笔交易中高价卖出以获取差价的套利行为。

加密货币市场有很多交易所,同一种货币在每个交易所的价格会同时略有不同。当市场剧烈波动时,加密货币的价格往往会先上升或下降一定的汇率。随后,交易所之间的价差会吸引套利者搬砖,最终理顺每个交易所的价差。

外汇套利将受到加密货币的区块链转移时间和外汇审查时间的限制。当交易所之间存在价差时,套利者需要在短时间内低价买入,转移到高价交易所卖出获利。但如果区块链网络拥堵(比如比特币、以太网经常拥堵)或者交易所审核时间过长,就会导致无法及时套利,利益受损。

所以大部分机构量化投资者会在每个交易所提前储备大量的加密货币来探索套利机会,这样会直接跳过转账延迟带来的弊端,但缺点是需要将大量资金存入交易所,随时做好套利准备,牺牲了资金的流动性成本。

DeFi套利

DeFi套利通常是指在一个DeFi市场以低利率借款,在另一个DeFi市场存放资产以获得高利率。当平台间存贷款利率存在差异,且存款利率高于贷款利率时,就会出现套利机会。

与上述套利模式不同,DeFi套利是利用加密货币产品的利率差来获利,而不是直接利用资产标的的价差。

一般来说,DeFi市场的利率比较高。主要原因如下:

1.分散的DeFi协议还处于早期阶段,加密货币的高波动性、过度抵押、智能合同风险等因素都会弥补为用户提供高利率的风险。同样,存储在传统金融借贷市场的资金会承担较低的风险,因此DeFi市场需要利用高利率来弥补分权机制带来的风险敞口。

2.高利率有助于一些新的DeFi项目的冷启动。目前大部分资金存放在有流动性挖掘的成熟的DeFi市场,而一些新的DeFi项目还没有发行治理令牌,无法提供流动性激励,导致项目前期流动性差。所以高利率可以吸引用户实现引流,DeFi市场之间会有套利机会。

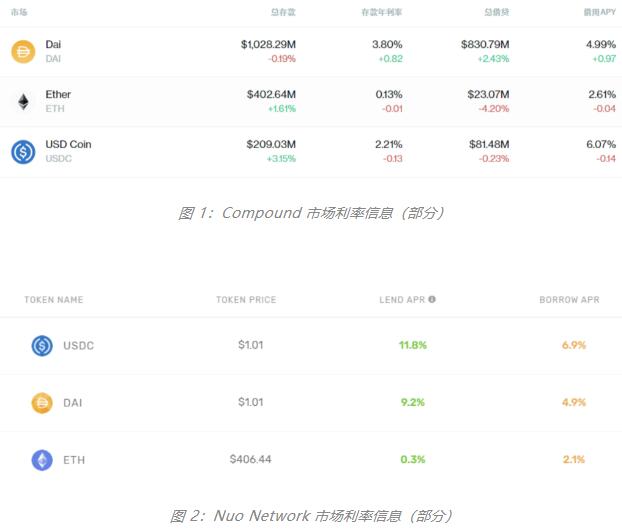

套利过程将通过以下例子来说明:USDC在复利市场的借款年利率为6.07%,存款年利率仅为2.21%,而USDC在诺网市场的存款利率高达11.8%。因此,对于相同的加密货币,用户可以选择在复合市场出借USDC,在诺网市场存放。如果利率不变,不考虑手续费等费用,可以获得5.73%的年利率收益,有较大的套利空间。

另一种高阶DeFi套利方法是在复盘市场借入eth(市场上利率最低的货币),换成USDC(另一个市场上利率最高的货币),存入诺网,从而获得较高的年化收益率9.19%。

同理,上述逻辑DeFi套利可以适用于任意两个借贷市场,包括一些集中交易所提供的借贷服务。只要借款利率和存款利率有差异,就有套利的空间。

在DeFi市场和某些项目的Staking之间也可能存在套利空间。借款是通过低利率市场进行的,在套利交易中转化为买入货币,以高利率买入赚取利率差。

此外,在DeFi市场还有一种更复杂、门槛更高的套利方式:利用智能合约的漏洞和闪电贷款的特点进行套利。

快速贷款是为开发商设计的,可以在不提供任何抵押的情况下立即发放贷款。所有操作都在一个事务中完成(一个块确认时间)。开发商可以从支持闪电贷款(Lightning Loan)的DeFi项目储备池中借款,前提是在交易结束前将资金返还给基金池。如果此类资金未能及时返回储备池,交易将被撤回,以确保储备池的安全。

2020年2月16日,DeFi项目bZx遭遇闪电贷款引发的“套利攻击”。黑客利用bZx的智能合同中的一个错误,将bZx本应锁定在Uniswap的资金进行流动,并进一步将资金转移到大院进行贷款。通过不断调用bZx保证金交易功能的指令,WBTC与ETH之间的汇率得到提升,最终实现盈利。当然这种套利并不常见,闪电贷款也仅限于有能力写代码的开发者。同时,套利者需要抓住合同漏洞,进行套利。大部分普通用户几乎不可能用闪电贷套利,所以不实用。

综上所述,利用两个借贷市场的高、低利率差进行套利,是DeFi套利中常见的操作。需要注意的是,用户在DeFi套利过程中可能会遇到以下问题:

1.首先,DeFi市场的利率会根据供求关系随时调整。用户存入资金后,利率会降低,导致收益下降,与预期利率不符。

2.Defi套利的借贷过程本质上是一个放大资本杠杆的操作。虽然杠杆率不高,但还是有清盘的风险。在市场条件剧烈波动的情况下,可能会造成资产损失。

3.Defi程序的智能契约问题。目前,由于智能合同漏洞,密码货币市场出现了许多黑客问题,威胁到了用户的资金。因此,DeFi通过智能合同借入大量资金时,有必要具备较高的安全性。

DeFi套利可以在一定程度上消除不同DeFi平台之间的价差。首先,套利会导致DeFi利率的变化,减少套利空间。随着套利机会的出现,大部分套利者会以低利率贷出货币,导致市场需求增加,供给不足,导致贷款利率上升。

另一方面,如果高息货币的存款额继续增加,会导致供给增加,需求减少,导致存款利率下降。DeFi协议中利率的设计机制反映了DeFi市场的供求因素,套利者的出现可以缩小DeFi市场的利率差。套利机制将在DeFi市场发挥利率监管者的作用,所以

随着DeFi市场的兴起,贷款项目越来越多,市场高利率差将长期存在,这也在一定程度上反映出DeFi市场的发展仍处于早期阶段。

高利率差主要体现在一些新发行的DeFi项目和比较成熟的DeFi项目之间。新的DeFi项目一般会有更高的利率来吸引用户。但随着DeFi市场的成熟和套利者的涌入,套利空间会逐渐缩小。未来新的DeFi项目除了以高利率吸引用户外,还需要更完善、更全面的激励机制来保证项目的流动性。

跨国套利

跨境套利是指套利者在一个国家低价购买加密货币,在另一个国家高价出售以赚取差价的套利方法。

由于不同国家对加密货币的供给需求和不同国家的政策不同,加密货币的价格往往不一致,因此存在套利机会。比如2018年,韩国用户疯狂炒作加密货币,导致以法国货币计价的加密货币价格远高于其他国家,被称为“金一溢价”。

跨境套利的套利机制和操作并不复杂。其主要流程是在国内以相对较低的价格购买加密货币,然后通过区块链转移到高溢价国家的法币交易所出售,最后通过法币外汇转回国内银行。跨境套利的操作和逻辑虽然简单,但整个过程都会受到限制。

1.用户需要在国外开立法国货币兑换账户。法国货币交易所经常需要为用户办理KYC,并申请当地银行储蓄卡。大部分交易所因为合法合规,仅限国内用户,开户难度大,费用高。

2.外汇资金有限。由于外汇管制,通过银行转移的法定货币数量普遍有限,这注定限制了套利获得的利润。

3.套利机会和利润更少。加密货币上一次出现高溢价是在2018年初的韩国,溢价是由于2017年底加密货币市场出现大牛市,但这种情况比较少见。虽然各国可能仍存在不定期保费,但跨境套利需要考虑外汇、汇兑等手续费会导致利润下降。

加密货币套利的作用

套利往往被认为是一个金融市场有效运行的必要条件,套利可以对市场上的资产进行合理定价。在数字现金市场中,由于地区政策和有利的合作等相关信息,加密货币的价格往往会发生显著变化。仲裁人通过套利机制,在市场的各种交易所中,对加密货币的价格(DeFi套利中的利率)进行准确的定位,从而达到当前供需平衡的状态。

同时可以对整个行业的网络信息透明度进行监管。只有在高效的交易系统中,投资者才能充分享受交易的及时性,降低交易成本。另一方面,套利机制可以使整个加密货币市场更加规范,使各个交易所能够反馈真实的资产价格走势。套利还可以促进全球用户对加密资产的共识,加速整个行业未来的发展。

加密货币套利的发展

比特币虽然诞生了十年,但整体的加密货币交易市场还处于起步阶段。由于行业缺乏监管措施,受市场整体资本规模的限制,加密货币市场仍有套利空间,但能抓住套利机会并获利的人越来越少。

从套利场所来看,隐币市场的套利机会最初出现在多个交易所之间的价差中,因此早期套利者一般利用隐币交易所之间的价差进行交易所套利和跨境套利。随着衍生品的出现,当前套利成为一种新的套利方式。直到最近DeFi市场的兴起,套利者才开始关注DeFi市场,希望利用DeFi独特的机制找到更多的套利机会。

DeFi市场是一个新兴市场,比集中交易要早,所以有很多套利空间值得探索。因此,套利场所的总体趋势是从集中的加密货币交易所向分散的DeFi市场转变,可能会衍生出更多的套利机制。

从套利操作模式来看,早期的加密货币市场存在较大的套利空间,市场回归合理价格的反馈时间较长,套利者可以手动买卖资产。仲裁员需要实时监控交易所的价格,发现套利机会后立即进行人工挂单和转账。

但随着交易市场规模的增大,套利者陆续进来,导致人工价格监控无法及时实施,大部分套利机会可能转瞬即逝。所以大多数量化程序员选择使用API接口访问交易所后台,通过代码程序(套利机器人)完成交易所的各种操作。利用预设的代码程序进行套利,将省去人工处理的繁琐操作,并且可以随时监控市场价格,持续寻找套利机会,将成为未来最重要的套利方式。比如最近很多DeFi项目都被黑客利用聪明的合同漏洞进行套利,都是基于套利代码程序的实现。

摘要

随着市场的成熟,加密货币套利机制逐渐开始发展,并衍生出更多的结构化套利方案。仲裁员的套利方法变得更加复杂,需要一定的技术门槛。对于普通用户来说,简单的套利很难盈利。此外,整个加密货币市场已经过了交易所疯狂增长的阶段,套利空间逐渐缩小。

目前,加密货币市场上存在多样化的套利机制,理论上几乎都可以实现套利。但实际套利操作中可能会涉及到很多风险,套利过程中各种手续的磨损,所以不是真正的无风险套利。随着加密货币市场的发展和演变,套利机制逐渐发展成为获取额外收入的金融工具。在未来,加密货币市场的套利机制将永远存在并变得更加丰富,成为市场快速发展不可或缺的一部分。

文章均源于网络收集编辑侵删

提示:仅接受技术开发咨询!